нет комментариев

нет комментариев

Реестр плательщиков НДС и для чего он нужен?

Государством для того, чтобы можно было избежать путаницы и максимально структурировать разработан и запущен специальный реестр. В нем будут отражены все юридические лица, которые по роду своей деятельности будут выплачивать НДС.

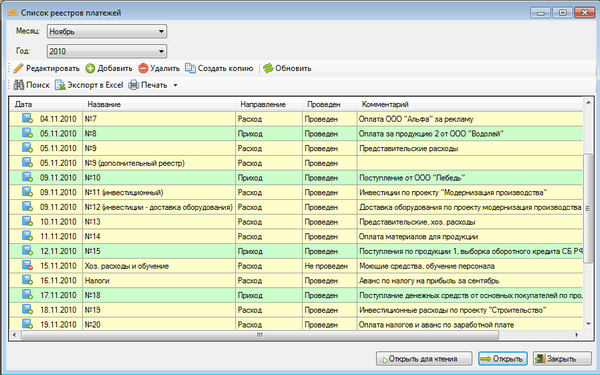

Реестр плательщиков НДС

Прежде всего необходимо отметить, что все товары, а также выпускаемая продукция на территории Российской Федерации в обязательном порядке будут обложены специальным налогом – НДС.

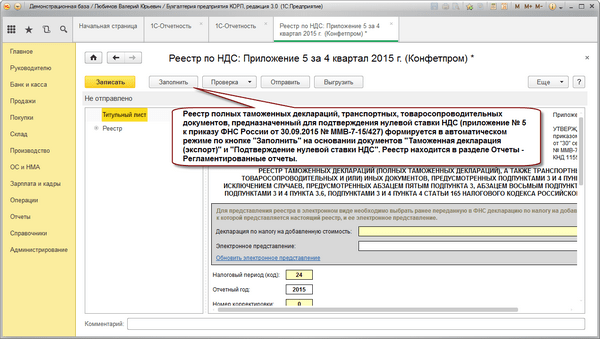

Реестр налогоплательщиков НДС

НДС является сокращением от налога на добавочную стоимость. Он является обязательным к уплате компаниями, которые ввиду своей коммерческой деятельности хотят получать хоть какую-то прибыль. Именно поэтому со стороны государства, для возможного избегания всевозможных ошибок и неприятных ситуаций был разработан и внедрен единый реестр всех налогоплательщиков.

Как правило, в нем зарегистрированы все компании и предприятия, которые по закону будут обязаны выплачивать данный налог на добавочную стоимость.

История создания

Созданный действующий налоговый кодекс Российской Федерации в 1992 году, подразумевал в своей концепции структуризацию всей содержащейся информации касающейся уплаты налоговых отчислений. Поэтому этот процесс и обусловил создание реестров как более эффективных инструментов хранения данных и их использования.

При этом информацию, которую он содержит можно условно разделить на три группы:

- Информация о регистрации, а также о компании;

- Вся информация об вносимых изменениях в данный реестр;

- Весь регламентирующий законом список документов, который предоставляется юридическим лицом при регистрации.

Его функциональность

Данный реестр, который накладывает юридических лиц обязанности по уплате НДС, сформирован с целью структурирования информации. Что впоследствии позволяет с легкостью обнаружить необходимые данные.

Как правило, востребовать данную информацию возникает необходимость в довольно многих случаях. Однако наиболее часто к ней прибегает налоговая служба, для проведения сверки данных организации во время ее проверки или же для иной цели.

При возникновении потребности, данные из реестра будут переданы в соответствующие органы в виде перечисленной ниже информации:

- Подтверждающие справки (в них, как правило, говорится о наличии или же отсутствии в данных реестра запрашиваемой информации об организации);

- Вся документация, которая подается юридическим лицом в процессе его регистрации в данном реестре;

- Различные выписки, которые затребованы в данный момент налоговой инспекцией.

При разработке и последующей вступление в силу нового налогового кодекса Российской Федерации, налоговая инстанция предала огласке несколько рекомендаций.

В них отображаются правила, которые упорядочивают процесс, который является необходимым для регистрации любого юридического лица в роли плательщика НДС за свою выпускаемую продукцию или же предоставляемую услугу.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

При этом стоит отметить, что процедура регистрации организации, а также ее аннулирование как налогового плательщика должна быть освещена определенным положением. Подробнее его можно рассмотреть в положениях министерства юстиции под номером 1400.

Процедура формирование реестра

На территории Российской Федерации оплата НДС является необходимостью для практически всех организаций и предприятий, деятельность которых связана с выпуском продукции и предоставлении услуг конечной целью чего является получение финансовой прибыли.

При этом на законодательном уровне создан специальный протокол, регламентирующий процесс занесения в государственный реестр, соблюдать который необходимо в строгом порядке.

Кто наделен правом занесения юридического лица в реестр?

Процесс регистрации плательщиков НДС будет осуществляться только федеральной налоговой инстанцией.

При этом, стоит отметить, что юридическому лицу для проведения процесса регистрации нужно будет собрать регламентированный пакет документов. Они в свою очередь должны быть оформлены специальным образом.

Также, регистрацию могут пройти только те компании, которые попадают на законодательном уровне под обложение данным налогом.

В частности, к ним относятся:

- Индивидуальные предприниматели (они стали подпадать под данный налог, с момента принятия дополнения в налоговый кодекс, который произошел в 2001 году);

- Лица (физические и юридические) занимающиеся переправкой товара за границу существующего таможенного союза;

- Ряд некоммерческих организаций, деятельность которых может различаться, однако при этом она направлена на получение финансовой прибыли;

- Юридическое или физическое лицо, которое ведет на территории Российской Федерации экономическую деятельность;

- Организации чей уставной капитал был заложен иностранными лицами или же предприятиями;

- Местные и государственные компании, которые ведут экономическую деятельность, в результате которой они будут обложены данным налогом в случае получения больших доходов не предусматривающийся на законодательном уровне.

Процесс регистрации

Процесс занесения в государственный реестр, проходит следующим образом:

- В местные органы налоговой службы, необходимо подать специальное заявление. При этом, оформлено оно должно быть согласно регламентированной форме (она была принята правительством Российской Федерации);

- К этому заявлению юридическое лицо должно прикрепить пакет требуемых документов содержащих нужную информацию занесения информации в реестр;

- Согласно действующему законодательству данное заявление и прилагающийся к нему пакет документации должен быть подан в налоговые органы не позже десяти календарных дней до наступления нового налогового периода.

После чего, налоговая служба при рассмотрении документации и вынесения положительного решения занесет организацию в единый реестр плательщиков НДС. При этом зарегистрированная компания будет обязана выплачивать налоговые отчисления НДС в соответствии с последними принятыми тарифами.

Срок получения

Федеральный закон принятый в 2014 году устанавливает максимальный срок, на протяжении которого должна будет рассмотрена заявка на регистрацию и внесению в реестр. Она составляет пять рабочих дней. При этом могут быть и исключения, однако они предусмотрены в нынешнем законодательстве.

Налоговая служба

После занесения в реестр, зарегистрировавшемуся юридическому лицу будет выдано специальное свидетельство, подтверждающее что оно плательщик данного налога. При этом также имеется и общий реестр выданных свидетельств налога на добавочную стоимость. Стоит еще раз отметить, что данное свидетельство может быть выдано только после того, как предприятие было занесено в соответствующий государственный реестр.

Поэтому, после того как процесс внесения юридического лица в реестр плательщиков НДС был успешно окончен, то его представителем необходимо будет повторно обратится в местные налоговые органы для оформления заявления на выдачу им свидетельства. После чего необходимо будет ожидать установленный на законодательном уровне срок.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Необходимо отметить, что согласно закону, получить данное свидетельство имеет право только директор компании, который и является плательщиком налога. Однако, этом может сделать и другое лицо, которое имеет на руках соответствующую доверенность и документы, подтверждающие его личность.

Как ведется раздельный учет НДС? Об этом наши читатели узнают подробнее здесь.

Какие проводки чаще всего используются при налоге на добавленную стоимость? Читайте тут.

Здесь мы подробно рассмотрим вопросы возмещения НДС и оформления документов.

Получение информации о контрагентах

У организаций также может возникнуть потребность проверить своих контрагентов на предмет заложенности или же нарушения налоговых отчислений. Для этого у них имеется законный инструмент, а именно обращение в налоговую службу для предоставления информации. При этом будут сравниваться данные о контрагенте самой организации и данные внесенные в реестр. В случае обнаружения в них расхождения будет инициирован процесс сверки и обновления информации.

В настоящий момент при регистрации организации и занесении ее в единый реестр, существует множество нюансов, которых необходимо придерживаться. Вся сложность заключается в том, что если будут нарушены определенные пункты, то при налоговой проверке свидетельство компании может быть аннулировано.