нет комментариев

нет комментариев

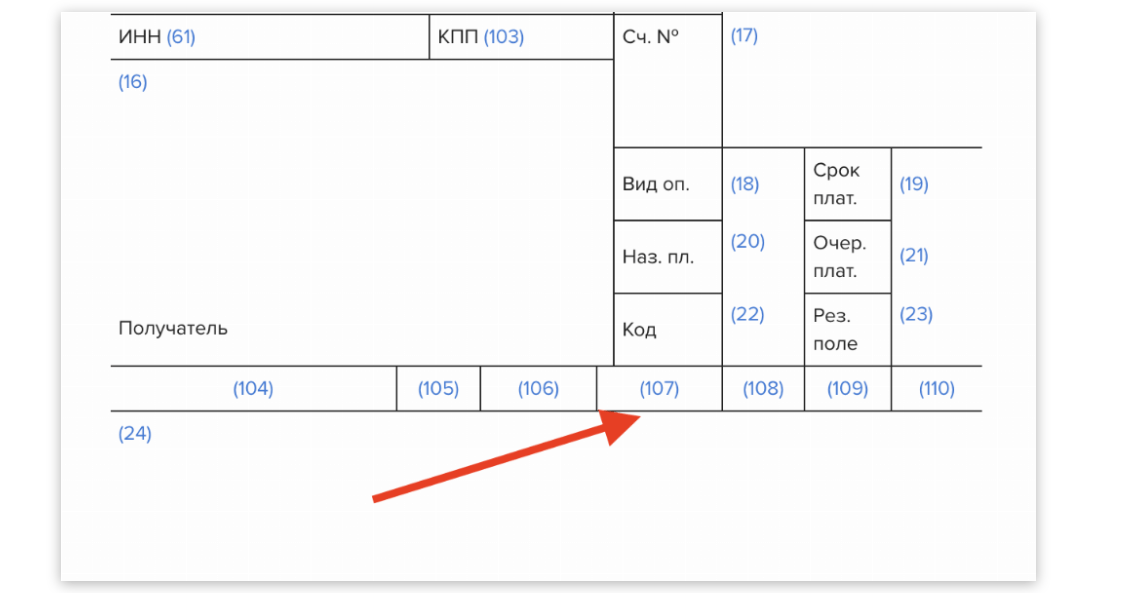

Минфин уточнил правила заполнения поля 107 в платёжке по НДФЛ

Минфин выпустил новое разъяснение о порядке заполнения поля 107 в платёжных поручениях по НДФЛ – Письмо от 11.06.2019 N 21-08-11/42596 «Об уплате НДФЛ». В нём говорится о том, что при перечислении платежа нужно указывать налоговый период, а не конкретную дату.

Текущая практика

Путаница с платёжками возникла в 2016 году, когда после Письма ФНС от 12.07.2016 г. № ЗН-4-1/12498@ многие бухгалтеры решили, что в поле 107 необходимо указывать конкретную дату платежа. Это является ошибочным, но каких-либо санкций со стороны налоговой службы за это не предусмотрено.

Штрафы взимаются за несвоевременную уплату налога, за ошибки же в платёжных документах наказать предпринимателей не могут. Также неправильное заполнение поля 107 не влияет на перечисление средств – банк всё равно переведёт их в бюджет.

Тем не менее, рекомендуется прислушаться к новым разъяснениям Минфина и заполнять поле 107 правильно.

Как правильно заполнять поле 107

Поле 107 содержит 10 знаков, два из которых – разделительные, то есть точки.

Первые два знака обозначают периодичность уплаты:

- МС – месяц;

- КВ – квартал;

- ПЛ – полугодие;

- ГД – год.

Далее после него идёт точка и указание порядкового номера периода. То есть номер месяца, квартала либо полугодия. Таким образом, возможны следующие значения:

- за месяц – от 1 до 12, например, МС.06 – оплата за июнь;

- за квартал – от 1 до 4, например, КВ.02 – оплата за второй квартал;

- за полугодие – 1 или 2, например, ПЛ.01 – оплата за первое полугодие;

- за год – пишутся нули, например, ГД.00.

Поскольку наёмные работники обычно получают зарплату ежемесячно, то и при перечислении НДФЛ налоговым агентом указывается месяц, за который оно производится.

Последние 4 знака – это год, за который производится отчисление. Например, если оплата НДФЛ производится за май 2019 года, то в поле 107 платёжки нужно указать «МС.05.2019».

То же самое правило касается НДФЛ, удерживаемого с отпускных и пособия по временной безработице. Если вы оплачиваете налог с отпускных за июнь 2019 года, то нужно указать «МС.06.2019»

Спорные моменты

Многие бухгалтеры путаются с указанием сроков при одновременном начислении налога по зарплате и отпускным (больничным). Рассмотрим простой пример.

Работнику предприятия за июль начислили 20 000 рублей зарплаты, которая выплачивается 5 числа следующего месяца, и 15 000 отпускных. Поскольку периодичность уплаты по данным видам доходов разная, необходимо сформировать два платёжных поручения: одно по заработной плате – 6 августа 2019 года, второе – за три дня до отпуска. В обеих платёжках в поле 107 указывается одинаковый код – «МС.07.2019».

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Что будет, если заполнять неправильно

Несмотря на то, что законом не предусмотрено ответственности за неправильное заполнение, а деньги всё равно будут перечислены, настоятельно рекомендуется прислушаться к разъяснениям Минфина. Дело в том, что с 2019 года налоговики используют новое программное обеспечение «АИС «Налог-3». Оно имеет ряд особенностей, в частности, автоматически начисляет пени, когда не может привязать оплату налога к его начислению.

Если в поле 107 указать дату, а не код, то программа не распознает налоговый период, что приведёт к ошибочному начислению штрафа. Интересно, что сами инспекторы часто совершали такую ошибку и неверно разъясняли порядок плательщикам. Новое письмо Минфина поможет всем сторонам действовать по единым правилам и избежать недоразумений.