нет комментариев

нет комментариев

Декларация по налогу на имущество — как заполнить?

В нашей статье мы расскажем, как правильно оформить декларацию по налогу на имущество, что следует указывать в документе, чтобы избежать штрафов.

Краткий ликбез о налоге на имущество

Налог на имущество должны платить все юридические лица за возможность пользоваться имуществом. Этот налог относится к региональным – его ставку рассматривают и принимают субъекты РФ. Для расчета и оплаты работы сначала нужно определить налоговую базу, что может сделать такими способами, как:

Среднегодовая стоимость

Чтобы провести вычисления, необходимо просуммировать остаточную стоимость на первое число каждого месяца и прибавить к этому стоимость на последние сутки года. Остаточной называют первоначальную стоимость имущества, которая уменьшена на суму амортизационных отчислений. Полученный при расчетах результат делим на количество месяцев пользования имуществом плюс один.

Налог на имущество

Кадастровая стоимость

Ее результаты берутся на 1 января отчетного периода. Случается, что имущество располагается сразу на территориях нескольких субъектов. В таком случае налог будут вычислять по каждому из них в отдельности, а налоговая база рассчитывается пропорционально кадастровой стоимости на территории всех регионов.

Изменения 2016 года

С 1 января прошлого года в силу вступили некоторые изменения, которые следует учитывать при оплате данного налога. Это следующие изменения:

- Имущество считается амортизированным, если его стоимость составила свыше 100 тысяч рублей. Это правило распространяется на принятые с 1 января 2016 года объекты на баланс.

- Теперь проводить расчеты по кадастровой стоимости смогут не только те, кто владеет имуществом, но и компании, занимающиеся хозведением объектов.

Кто должен оплачивать налог на имущество?

Нередко возникает вопрос, кто является плательщиком данного сбора.

При этом, желая определить налоговую базу, нужно помнить про ряд важных нюансов, которые помогут провести расчеты:

- Под действие данного сбора попадает все имущество (движимое или недвижимое), учитываемое как ОС.

- Принимается для расчета не только сам объект, но и приспособления и аксессуары, требующиеся для функционирования.

- Не будут учитываться объекта, разборка которых не принесет серьезного ущерба компании.

- Если имущество было куплено, установлено, но не запущено, с него все равно нужно уплачивать налог.

- Не считается основание для неуплаты и несвоевременный ввод имущества в эксплуатацию.

Однако есть исключения, когда имущество освобождается от выплаты отчислений в бюджет.

- В случае нахождения у фирмы, являющейся плательщиком ЕСХН.

- Если компания работает по УСН.

- Любые объекты, которые облагаются ЕНВД.

Кроме того, не попадают под определение объекта налогообложения такого имущество, как:

- Все объекты природопользования.

- Космические объекты и суда.

- Любые объекты, которые используются для военной службы.

Декларация по налогу на имущество – варианты, сроки сдачи

Декларация – важный документ, который ежегодно предоставляют все плательщики данного налога в установленное время. Правда, есть и исключения. Так, например, ее не должны предоставлять следующие категории:

- ИП, которые не обязаны уплачивать данный налог.

- Предприятия, на балансе которых осталось имущество, вышедшее из эксплуатации.

- Предприятия, имеющие статус «льготников». Например те, которые занимаются проблемами инвалидов.

- Предприятия. Не владеющие имуществом, которое является объектом налогообложения.

Сдавать декларацию можно в нескольких вариантах:

- Заполнив документ вручную и отправив его по почте в налоговую (заказным письмом).

- По электронной почте.

Чаще всего вторым вариантом пользуются крупные компании, в штат которых входит от нескольких десятков человек. В случае выявления ошибок при заполнении электронной декларации компании грозит штраф в размере около 200 рублей.

Как оформить декларацию правильно?

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

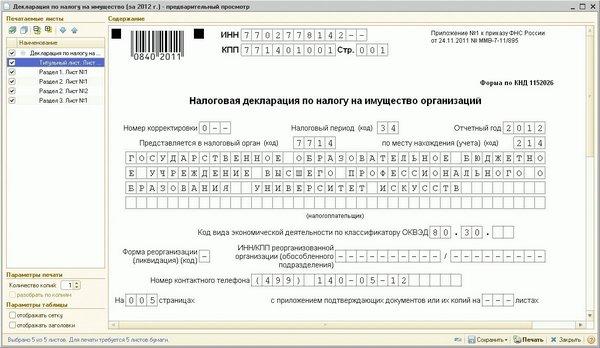

Титульный лист

Тут пописываем общие данные о компании: наименование, КНН, ИНН. В поле «Номер корректировки» указываем 0 в случае первого заполнения декларации, 1 – в случае второго и так далее. Затем указываем номер налоговой службы, код учета, отчетный год.

Не забываем указать кож ОКВЭД, а также, если компания подвергалась реорганизации, записываем ее ИНН и КНН. В поле «»Достоверность подтверждаю» нужно расписаться человеку, который заполняет документ.

Раздел 2

Главный момент при написании данного раздела – отражение остаточной стоимости. Эти сведения можно найти в бухгалтерском учете и заполнить строки 020-041 и 270 второго раздела.

В 150 строке указываем среднегодовую стоимость объектов, которые включены в базу налогообложения. Данные по льготам нужно отразить в строках 160 и 170. Результаты формирования налоговой базы записываем в строку 190. В случае, если имущество расположено в двух и более субъектах РФ, то доля, принадлежащая субъекту, записывается в строке 180 – она влияет на конечный результат налоговой базы, который, напомним, мы заносим в строку 190.

Важно отметить – если компания поставила на учет движимое имущество с 1 января 2013 года, то оно не будет облагаться налогом. Правда, далеко не все бухгалтера понимают разницу между движимым и недвижимым имуществом. Чтобы у вас не возникло никаких проблем при расчете и подаче декларации, воспользуйтесь «подсказками», которые размере в письме Министерства финансов РФ под номерами № 03-05-05-01/41301 и № 03-05-05-01/11960.

Здесь вы узнаете, как заполнить декларацию о принадлежности к субъектам малого предпринимательства.

Чтобы верно заполнить единую упрощенную налоговую декларацию, заполните эту статью.

В этом материале мы подробно разберем правила заполнения декларации по НДС.

Раздел 3

В этот раздел нужно записать всю информацию о расчетах по недвижимому имуществу, при этом налоговая база по нему рассчитывается по кадастру. Стоит отметить, что согласно статье 378 НК РФ, круг такого имущества был существенно расширен, и теперь под такие объекты попадают:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

- Центры, которые имеют административное либо деловое назначение.

- Торговые точки, которые размещены в нежилых фондах, офисах.

- Недвижимость, которая принадлежит зарубежным юридическим лицам, не имеющим представительств в России.

При этом в третьем разделе нужно рассчитывать налог по каждому объекту в отдельности.

Налог в разделе 3 декларации рассчитывается отдельно по каждому объекту из указанных выше.

Как не переплачивать налог — несколько важных нюансов

Многие бухгалтера, рассчитывая налоги, действуют по принципу «лучше заплатить больше, чем меньше». Это не правильно, поскольку это также может привести к негативным последствиям, например, увеличение налоговой нагрузки, искажение данных. Потому вести все расчеты нужно максимально правильно, верно определяя налогооблагаемые объекты.

Декларация по налогу на имущество

Мы составили для вас небольшую памятку, которая поможет верно заполнить декларацию. Так, обязательно проверьте следующее имущество перед его включением в налоговую базу:

- Если имущество, получаемое по договору лизинга, поставлено на баланс, ее нужно включить в базу.

- Если полученное по лизингу имущество, сдаваемое в аренду, было введено в эксплуатацию до 1 января 2013 года, его следует включить в базу.

- Движимое имущество, которое куплено в процессе реорганизации, нужно включить в базу в том случае, если датой передаточного акта являлось 1 января 2013 года.

- Если вы успели ввести сигнализацию и кондиционеры в эксплуатацию до 1 января 2013 года, их также следует включить в базу.

Чтобы у вас не возникло проблем с проверяющими органами, необходимо учитывать следующие нюансы:

- Если организация пользуется какими-либо льготами или объект налогообложения не прошел 100 % цикл амортизации, следует подавать нулевую декларацию. В обратном случае организация получит штраф за срывы сроков предоставления отчётности.

- До конца налогового периода необходимо обязательно указать при расчете реализованное в течение календарного года имущество.

- Прежде чем отправить декларацию на сайт налоговой, обязательно проверьте документ на наличие ошибок и исправьте их. Это может сделать в специальной форме на главном сайте ФНС РФ.