нет комментариев

нет комментариев

Единая упрощенная налоговая декларация – кто сдает и как заполнить

Поскольку единая упрощенная налоговая декларация может подаваться в налоговую инспекцию только в определенных случаях, в данной статье пойдет речь о том, кто имеет право на ее предоставление, а также как ее правильно оформить, куда, когда, как, в какой форме передать. Помимо этого, мы расскажем об ответственности налогоплательщиков за несвоевременную сдачу данного документа в ИФНС.

Общее представление

Принципы заполнения единой упрощенной налоговой декларации необходимо знать тем предпринимателям/гражданам, которые признаны плательщиками налогов по одному/нескольким государственным сборам, не осуществляют транзакции, приводящие к движению капитала на их банковских счетах (в кассе фирмы), а также не имеют по данным налогам объектов налогообложения. Готовый документ должен быть предоставлен в ИФНС по месту расположения компании либо проживания частного бизнесмена. Он подается до 20 числа того месяца, который следует за отчетным периодом (то есть: 3 месяца, 6 месяцев, 9 месяцев, 12 месяцев).

Налогоплательщик имеет право на выбор формы, в которой будет подана декларация:

- первый вариант – в бумажном виде в количестве двух экземпляров;

- второй вариант – в цифровом виде.

Также налогоплательщик самостоятельно избирает способ предоставления декларации в ИФНС:

- при личном визите в ИФНС;

- при визите в ИФНС доверенного лица налогоплательщика (по нотариально удостоверенной доверенности для налогоплательщика — физ. лица либо простой доверенности с подписью генерального менеджера и фирменной печатью для налогоплательщика-компании);

- почтовым отправлением с описью вложения (день отправки считается датой ее представления в налоговую инспекцию);

- посредством телекоммуникационных каналов связи (день отправки считается датой ее представления в налоговую инспекцию).

В процессе сдачи декларации в бумажной форме сотрудники налогового органа проставляют на копии документа пометку о том, что он был принят и когда это произошло. Если декларация подается в цифровом виде, то налогоплательщик может запросить квитанцию о получении документа. Если планируется отправка документа телекоммуникационным способом, то плательщику налогов следует ознакомиться с Приказом МНС Российской Федерации от 02.04.2002, № БГ-3-32/169 «Об утверждении Порядка представления налоговой декларации в электронном виде по телекоммуникационным каналам связи».

Форма бланка декларации и примеры оформления

Для подачи единой упрощенной декларации налогоплательщики должны использовать унифицированный бланк.

Нюансы подготовки

Особенности заполнения нулевой декларации:

- При оформлении документа на бумаге от руки необходимо использовать либо шариковую, либо перьевую ручку с пастой черного/синего цвета.

- Если документ формируется при помощи компьютера, то он распечатывается на принтере.

- Если в процессе внесения данных в бланк декларации были допущены ошибки, то их разрешается исправить. Для этого перечеркиваются неправильные сведения и вписываются верные, рядом указывает день внесения коррективов. При этом важно, чтобы рядом стояла заверенная печатью фирмы подпись того сотрудника компании, который подписывает декларацию. Нельзя производить исправления при помощи канцелярских (прочих) корректоров.

- Каждая страница документа должна начинаться с ИНН плательщика налога и его КПП (только организациям). Физические лица, не обладающие статусом ИП, не обязаны этого делать. Они приводят персональные сведения о себе на 2-ом листе документа.

- Налогоплательщик должен внести информацию в те разделы, где нет пометки «Заполняется работником налогового органа».

- У организаций ИНН состоит из 10-ти знаков, а в форме декларации предусмотрено 12 ячеек. В такой ситуации в первых двух полях указываются цифры «0».

На странице №001 указывается:

- Тип создаваемой декларации. Цифрой «1» обозначается то, что формируется первичный документ, а «3» — то, что создается корректирующий (уточняющим ранее поданную форму декларации). После цифры «3» через дробь отмечается порядковый номер подаваемого корректирующего документа (к примеру, первая уточняющая декларация будет обозначена следующим образом: «3/1»).

- Год, за который подается декларация.

- Официальное название и шифр ИФНС, в которую подается документ.

- Официальное название отечественной/зарубежной компании либо полное имя физического лица.

- Шифр объекта административно-территориального деления (в соответствии с Общероссийским классификатором ОК 01995). Если шифр ОКАТО состоит менее чем из 11 цифр, то он вписывается в специально отведенное поле, начиная с 1-ой ячейки. В оставшихся полях ставится число «0».

- Шифр вида экономической деятельности (в соответствии с ОКВЭД ОК 0292001).

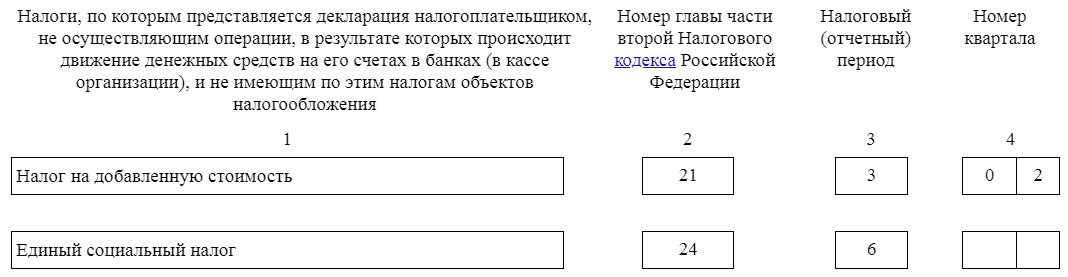

- Налог/налоги, за которые подается декларация. Важно соблюдать ту очередность, которая установлена в отечественном Налоговом кодексе.

- Реквизиты той главы второй части Кодекса, которая соответствует указанному налогу.

- Названия периодов по налогам, за которые подается декларация. Если отчетным периодом выступает квартал, то в графе 3 прописывается шифр «3». В четвертой графе уточняется № квартала (первый – «01», второй – «02», третий – «03», четвертый — «04»). Если для налога действует период календарный год, а отчитываться нужно ежеквартально, то в 3-ей графе пишется «3» для первого квартала, для полугодия – «6», для 9-ти месяцев – «9», для целого года – «0». В этом случае номер квартала (4-ая графа) не указывается.

Пример оформления данной части декларации:

- Телефонный номер для связи с налогоплательщиком.

- Число листов, на которых составлен декларативный документ.

- Число листов приложения (в том числе подтверждающие документы, например, доверенность представителя налогоплательщика).

- Подпись генерального менеджера компании, его полное имя, печать фирмы, день подписания документа. Данные атрибуты выступают в качестве подтверждения достоверности приведенной в декларации информации и ее полноты. Если документ подается в ИФНС от имени посредника по доверенности, то необходимо вписать его полное имя (название организации). Представитель — физ. лицо ставит на документе свою подпись и отмечает день подписания, а представитель-организация подтверждает содержимое декларации подписью директора данной компании и ее печатью с проставлением даты подписания.

- В пункте «Заполняется работником налогового органа» сотрудник ИФНС указывает способ подачи декларации, ее объем в страницах, объем приложения в страницах, день передачи документа в налоговую, ее номер, фамилия с инициалами сотрудника ИФНС и его подпись.

Если декларация подается гражданином, не имеющим статуса индивидуального предпринимателя, то должна быть заполнена страница №002, на которой указываются следующие данные:

- Полное имя налогоплательщика-гражданина (должно соответствовать сведениям из удостоверения личности).

- День и место рождения налогоплательщика-гражданина.

- Наименование той страны, гражданином которой является налогоплательщик. Здесь же прописывается шифр этой страны (по Общероссийскому классификатору государств). Если нет гражданства, то пишется «лицо без гражданства».

- Документ, удостоверяющий личность, и его реквизиты.

- Место проживания/пребывания в России (по паспорту либо документу, удостоверяющему место регистрации) с почтовым индексом и шифром субъекта России.

- Строка «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» заверяется подписью самого гражданина либо его доверенного лица. Здесь также фиксируется день подписания документа.

Санкции за сдачу декларации позже установленного срока

Несвоевременная передача декларации в ИФНС может привести к назначению штрафа в размере 1-ой тысячи рублей за каждый налог, обозначенный в данном документе (согласно статье 119 Налогового кодекса). Однако если руководствоваться Письмом Министерства Финансов от 03.07.2008 № 03-02-07/2-118, за подобное нарушение компании и частные бизнесмены могут быть наказаны по статье 126 Налогового кодекса. То есть сумма штрафа составит всего 200 рублей за одну декларацию. Налогоплательщики, не имеющие права на подачу нулевой упрощенной декларации, но предоставившие ее в ИФНС, получат штрафы за то, что не предоставили декларации по уплачиваемым ими налогам.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Кто имеет право на подачу в ИФНС единой упрощенной декларации

В реальной жизни очень редко встречаются ситуации, когда налогоплательщиками-компаниями, работающими на общей системе налогообложения, сдается нулевая упрощенная декларация. Дело в том, что практически не существуют такие организации, в которых не проводились в течение отчетного периода денежные операции. Как правило, в компаниях всегда производятся транзакции по списанию средств за банковские услуги по расчетному счету, выдается заработная плата генеральному директору и т.п.

Пример компании, которая имеет право на оформление единой упрощенной декларации:

ООО «Омега» было зарегистрировано 15 декабря 2018 года, оно работает по общему налоговому режиму и пока не имеет имущества (в том числе земельных участков, транспорта). В компании официально нанят только один сотрудник и оплата за его труд в декабре была начислена и выплачена в январе 2019 года. Прочих операций, которые могли бы привести к движению капитала, не было произведено. Из-за того, что в декабре у компании не было объектов обложения по налогу с прибыли и НДС, бухгалтер может подготовить единую нулевую декларацию.

Достаточно часто единую декларацию оформляют бывшие плательщики специальных налоговых режимов. К примеру, ИП Сидоров А.В. в 2018 году применял патентную систему налогообложения, но коммерческую деятельности при этом не осуществлял. В конце 2018 года он потерял право использовать патентную систему налогообложения (переведен на общую систему). В таком случае предприниматель должен отчитаться за 2018 год по налогам ОСН. В связи с тем, что в 2018 году не велась коммерческая деятельность, для того чтобы отчитаться по НДС, нужно оформить единую упрощенную декларацию.