нет комментариев

нет комментариев

Как рассчитать НДФЛ — простыми словами о сложном

Россия – одна из стран, где НДФЛ выступаем одним из самых объёмных «источников» наполнения бюджета. Размер и объемы НДФЛ зависят и от экономической ситуации и благосостояния людей. Давайте рассмотрим, как рассчитать НДФЛ и приведем несколько примеров.

Что это за налог и область его применения?

НДФЛ или налоги на доходы физлиц относятся к сборам, которые оплачивает каждый человек. Главная его особенность в том, что налог тесно связан с доходами физлица. Причем следует помнить – под физлицом понимают любого человека, даже ребенка, который получил доход, облагаемый налогом.

Расчеты по НДФЛ

В данном случае не имеет значения и гражданство плательщика НДФЛ, ведь обязанности по его уплате распространяются и на резидентов РФ, и на нерезидентов. Объект налогообложения – доход, который получило физлицо, включая предпринимателей за определенный период. С каких именно доходов следует выплачивать этот налог? К ним относят:

- Зарплата.

- Доходы, полученные после продажи имущества, аренды недвижимости.

- Различные выплаты по стразовому полису, дивидендам.

- Доходы, полученные физлицом по операциям с ценными бумагами.

- Пенсия.

- Социальные выплаты.

- Различные вознаграждения, премии.

- Иные виды доходов.

Стоит отметить то, что налоговые резиденты должны уплачивать этот налог со всех доходов, которые получены не только на территории России, но и в иных странах.

Правда, из всего есть исключения – также и тут. Существуют доходы, которые не относятся к объектам НДФЛ:

- Полученные от государства пособия – исключая выплаты по временной нетрудоспособности.

- Трудовая пенсия, компенсационные выплаты.

- Алименты на ребенка.

- Гранты от организаций – правда, их список должен быть утвержден правительством РФ.

- Полученные премиальные за достижения.

- Матпомощь, которая выплачивается при ЧС (стихийные бедствия, выплата тем, кто пострадал от терактов, благотворительность).

- Заработная плата в валюте, которую получают сотрудники госкомпаний – при этом они должны быть направлены на оплату труда тех, кто работает за рубежом.

- Доходы, полученные фермерскими хозяйствами в течение первых пяти лет их деятельности после регистрации.

- Полученная при реализации грибок, ягод и т.д. прибыль.

- Подарки, исключая недвижимость и автомобили. Однако если подарок от близкого родственника (супруги, родители, дети), любой подарок не будет облагаться налогом.

- Денежные призы за спортивные мероприятия, конкурсы.

- Помощь от некоммерческих организаций детям-сиротам или малообеспеченным семьям.

Ставки НДФЛ – рассмотрим все варианты

Как мы уже сказали, ставка НДФЛ зависит от того, является ли гражданин резидентом РФ. Но также ее размер зависит и от вида полученного дохода. В следующих таблицах мы более подробно изучим, какие ставки налога следует применять при расчетах.

Размер ставки для резидентов

| Вид дохода | Размер ставки НДФЛ |

|---|---|

| Доход, полученный от трудовой деятельности | 13 % |

| Доход ИП | |

| Доход при продаже имущества | |

| Полученные дивиденды | |

| Полученные проценты по вкладам | 35 % |

|

Размер ставки для нерезидентов

| Вид дохода | Размер ставки НДФЛ |

|---|---|

Доходы от трудовое деятельности:

|

13 % |

| Доход от трудовой деятельности для остальных категорий | 30 % |

| Доход от предпринимательской деятельности (ИП) | |

| Доход, полученный в результате продажи имущества | |

| Доходы по вкладам | |

| Доходы при экономии на покупке заемных средств | |

| Выигрыши, призы | |

| Дивиденды | 15 % |

Как рассчитать НДФЛ с заработной платы?

Закон возлагает на организации и компании все функции по расчету НДФЛ и его уплате в бюджет. Причем сбор, как думают многие, не идет на руки сотруднику, а сразу перечисляется в налоговую. Чтобы рассчитать размер сбора, нужно начислить сотруднику не только заработную плату, но и все доходы, премиальные, на которые он претендует, поскольку НДФЛ будет уплачиваться с полной суммы. Также стоит определить, если ли какие-либо доходы, не облагаемые данным сбором. И напоследок определяют статус сотрудника, поскольку от этого зависит ставка налогообложения. К примеру, если речь идет о налоговом резиденте, она составляет 13 %, если о нерезиденте, то 30 %.

Для нерезидентов схема расчета будет практически та же, однако тут стоит помнить – у них практически нет никаких льгот. Потому весь заработок облагается налогом в размере 30 %. Если речь идет об отпускных, то НДФЛ с этих выплат будет также начисляться со всей суммы и будет произведен в момент выплаты средств.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

И тут многие руководители делают ошибку, полагая, что налоговые отчисления с отпускных проводят по аналогии с выплатой заработной платы, то есть двумя выплатами. Обычно это связано с тем, что они не учитывают, что выплаты по отпускным не входит в состав заработка – их расчет и начисление происходит в последний день перед тем, как сотрудник уйдет в отпуск. А вот заработная плата должна начисляться минимум дважды в месяц, с чем и связана путаница. Таким образом, у руководства нет никаких правовых оснований для выплаты НДФЛ с отпускных с разбивкой два раза в месяц – это может привести к штрафу.

Если у физлица есть ребёнок младше 18 лет, он вправе претендовать на налоговый вычет, который составляет 1400 рублей, при этом доход сотрудника не должен превышать 350 тысяч рублей. Если же заработок выше, он автоматически теряет право на получение вычета. Если физлицо воспитывает от треб и более детей, при расчете НДФЛ он получит вычет в размере 3 тысяч рублей.

Многие руководители не знают, облагается ли премия налогом? Мы подробно изучим этот вопрос в нашем материале.

Здесь вы узнаете, как заполнить заявление на возврат НДФЛ и сможете скачать бланк.

Что включает в себя фонд оплаты труда? Тут мы рассмотрим этот вопрос подробно.

Примеры по расчету налога – рассмотрим 4 варианта

Чтобы вы лучше понимали, как проходит расчет НДФЛ, давайте рассмотрим несколько простых примеров.

Пример 1. НДФЛ на заработную плату без вычетов

Гражданин Иванчук зарабатывает 42 тысячи рублей. Чтобы узнать размер НДФЛ, нужно, прежде всего, определиться с процентной ставкой – она составляет 13 %. Следовательно, расчет будет следующим – 42000 * 13 % = 5460 руб., именно столько нужно ежемесячно перечислять в бюджет. На руки Иванчук получит 36540 руб. (42000 – 5460).

Пример 2. НДФЛ с применением вычетов на заработную плату

Гражданка Козлова зарабатывает в месяц 56 тысяч рублей, при этом у нее есть двое детей младше 18 лет. Чтобы провести расчет, сначала нужно определиться с размером вычета – на двоих детей он составит 2800 руб. (2 * 1400). Далее отнимем полученную сумму от заработной платы Козловой, получив 53200 руб. Именно из этой суммы мы будем считать вычет – 53200 * 13 %, получим 6916 руб. чтобы сравнить выгоду, достаточно посчитать НДФЛ для Козловой без вычетов, который составит 7280 рублей.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Пример 3. НДФЛ с отпускных

Как мы уже сказали, с отпускных также следует выплачивать налог – расчет аналогичен. К примеру, гражданин Юверчук получил отпускные в размере 25 тысяч рублей. Нужно умножить эту сумму на 13 %, в результате чего получим сумму налога, которая составит 3250 рублей.

Пример 4. Выплаты с дивидендов

Гражданин Оверченко в 2014 году получил дивиденды в размере 30 тысяч рублей. Тут стоит определиться с процентной ставкой, которая составляет 13 %. Соответственно, сумма НДФЛ составит 3900 рублей (30000 * 13 %).

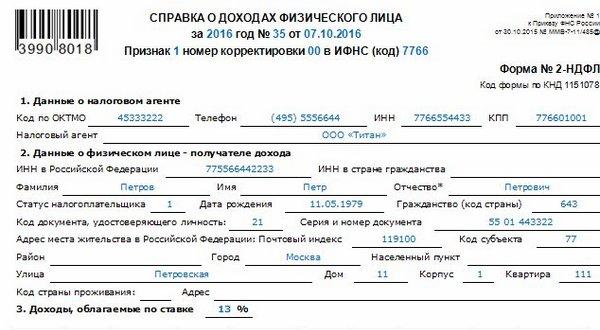

Как правильно оформить справки 2 НДФЛ и 3 НДФЛ?

До 1 апреля следующего за отчетным периодом года каждая компания должна представить документ о доходах, которые начислены сотрудникам. Она имеет форму 2-НДФЛ. Ее также применяют при оформлении кредитов, налоговых вычетов при оформлении недвижимости, учебы и т.д. При этом данную справку оформляют не только на работников, но и на физлиц, которые получали выплаты от компании в отчетном году.

В случае если работник получал выплаты по разным ставкам, компании требуется предоставить в налоговую соответствующее количество справок. Обычно это происходит, если сотрудник работал сразу в нескольких филиалах фирмы. Однако есть случаи, когда оформление справки 2-НДФЛ не требуется:

- В случае если выплаты не подлежат налогообложению.

- При выдаче материальной помощи (если их общая сумма за год не превысила 4 тысячи рублей).

Если человек выиграл выигрыш в казино или лотерее, он должен сам заполнить и отправить справку.

Как ее правильно заполнить? Внимательно ознакомьтесь с нашей инструкцией:

- Заполняем поле «Признак». Здесь ставим «2», если нельзя удерживать налоги с доходов. Во всех остальных случаях проставляем единичку.

- Заполняем поле «Номер корректировки».

- Указываем ИФНС (код), ОКТМО.

- Заполняем поле «Налоговый агент», куда вписываем информацию о компании.

- Поле «Статус налогоплательщика», где указываем, является ли он нерезидентом или резидентом.

- Заполняем информацию о документе – паспорте сотрудника и т.д.

- Заполняем таблицу с доходами.

Справка 2 НДФЛ

Если декларацию будет заполнять ИП или физлица, которые кроме своей основной заработной платы получает дополнительные доходы, им следует оформить справку 3-НДФЛ. Кроме того, ее следует заполнять тем, кто получил доходы от продажи квартиры или иной недвижимости, кто оказывал услуги по гражданско-правовым договорам, в случае получения прибыли, но не уплатил из нее налогов. Если физлицо претендует на получение налогового вычета, им также стоит заполнить этот документ.

При этом при ошибках в декларации или внесении неверных сведений ответственность ложится на налогоплательщиков. В случае обнаружения ошибок плательщик налога должен погасить долг, штраф и пеню, которую могут начислить. Такую декларацию нужно подавать не позднее 30 апреля следующего за отчетным периодом года.

Процесс ее заполнения прост: заполняете все необходимые графы, вносите суммы и расчеты, после чего отправляете документ в налоговую по месту регистрации.

Как рассчитывается пеня?

Если вовремя не предоставить справку и не оплатить НДФЛ, за каждый день просрочки налогоплательщику будет начисляться пеня. Сумма будет зависеть от ставки рефинансирования ЦБ РФ – чем она выше, тем больше придется заплатить.

Формула следующая:

Пеня = сумма налога * кол-во дней просрочки * ставку ЦБ РФ : 100 * 1/300. Расчет будет простым, если за весь период ставка ЦБ РФ не менялась, в обратном случае придется рассчитывать каждый день отдельно, чтобы добиться точных расчетов.

Кроме того, действующее законодательство предусматривает и другие санкции в отношении налогоплательщиков, если они:

- Подали декларацию позже установленного времени. В этом случае придется уплатить не менее 5 % от суммы налога за весь месяц просрочки. Главное – сумму штрафа не может быть меньше 100 рублей и не более, чем 30 % от общей суммы налога.

- Если декларация подана вовремя, но при этом был нарушен порядок подачи, нужно оплатить штраф в размере 200 рублей.

- Если в компании нарушили правила ведения первичных бухгалтерских документов, то штраф составит 25 % от суммы неоплаченного налога. При этом размер штрафа не должен превышать 40 тысяч рублей.