нет комментариев

нет комментариев

Виды аккредитивов — какими они бывают?

Аккредитив – условное обязательство финансового учреждения в выплате физ или юрлицу определенной суммы средств, оговоренных в договоре между двумя сторонами. Какие виды аккредитивов бывают и как верно провести процедуру? Мы расскажем в нашем материале.

Подробная информация об аккредитивах

Аккредитив представляет собой операцию, производимую между одним либо двумя финансовыми организациями в безналичной форме. Основание для проведения – поданное заявление, которое должно быть оформлено по установленной форме и подано покупателем в пользу продавца услуг или поставщика товаров. Участвующими сторонами при заключении договора могут быть либо только физические лица, либо только юрлица и юрлицо и частное лицо.

Если говорить простым языком, то аккредитив является самой удобной формой взаимодействия между сторонами, однако в России этот вариант не так распространен как на Западе из-за своей сложности. Это форма расчета, гарантирующая получения платежа поставщику и выполнение всех прописанных в договоре условий для покупателя услуг либо товаров. Выглядит все довольно просто: после осуществления поставок товаров или оказания услуг, банк оплачивает требуемую сумму продавцу, а покупатель перечисляет средства в банк, оплачивая также и проценты (комиссию). Банк при аккредитиве выступает гарантом.

Такую форму расчетов можно использовать как для внутренней, так и для внешней экономической деятельности. Если речь идет о международной торговле, то вся процедура регламентируется правилами ведения документарных аккредитивов, которые были опубликован Международной торговой палатой в 2007 году.

Основные особенности аккредитивов – запоминаем

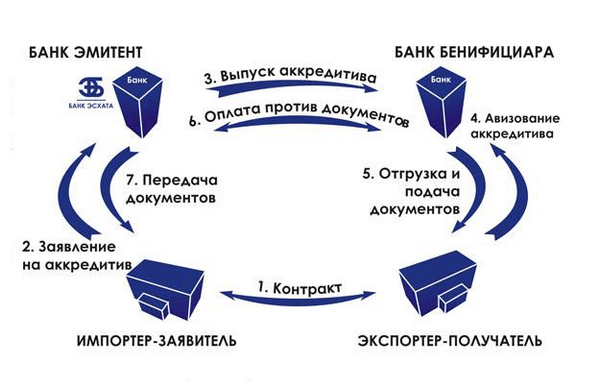

Аккредитив является достаточно новой формой расчетной на отечественном рынке, но чаще всего к нему прибегают редко не столько из-за сложностей оформления процедуры, сколько из-за незнания основных механизмов. Чтобы лучше понять весь процесс, давайте разберем его поэтапно:

- Заключается договор между партнерами, при этом в нем должны быть оговорены все условия передачи средств одному лицу от второго. Один участник обращается в банк, где открывает счет – на нем сохраняется сумма, которую до этого прописывают в договоре. Например, если поставщику нужно заплатить 450 тысяч рублей, именно столько и должно быть на счету.

- Поставщик обращается в банк и относит туда ценные бумаги, после чего банк-партнер предоставляет своему клиенту об открытии счета.

- После того, как поставщик выполнит все условия, прописанные в договоре, ему нужно предоставить в банк документы, которые подтверждают исполнение взятых обязательств.

- Все полученные бумаги проверяются, после чего поставщик получается средства, указанные в договоре.

Таким образом, в одной сделке принимают участие четыре участника: получатель и отправитель средств, два банка.

Правовое регулирование вопросов

Любые действия с аккредитивами регламентируются действующим законодательством РФ, соглашение должны быть составлено по всем нормам, которые прописаны в документах Центробанка, если договор на аккредитив будет заключаться между двумя резидентами РФ.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Особенно следует учитывать следующие нормативные акты:

- 867-873 статьи ГК РФ, где прописаны особенности ведения безналичным расчетов по аккредитиву.

- Положение ЦБ РФ «Положение об осуществлении безналичных переводов физическими лицами в РФ».

- Положение «Положение об осуществлении безналичных переводов физическими лицами в РФ», которые было принято ЦБ РФ.

Аккредитив и его плюсы и минусы

Главная особенность аккредитива в том, что это отличный инструмент безопасности сделки. Однако и тут есть некоторые нюансы. Потому прежде, чем вы решите воспользоваться аккредитивом, нужно узнать про его преимущества и недостатки более подробно.

К плюсам можно отнести:

- Гарант выдачи средств за услуги, оказанные поставщиком.

- Обеспечивается соблюдение всех условий договора.

- В случае если один из партнеров не выполнит условия договора, получится вернуть всю сумму средств в банке.

- Ответственность за выполнением договора лежит на банке.

- Если у вас нет уверенности в новом партнере, то аккредитив – лучший вариант, поскольку сделка будет гарантированно безопасной.

- Возможность безопасно проводить сделку даже на большие суммы, что особенно важно для физлиц. Не придется переживать, как перевозить и где хранить такую сумму средств.

Данные услуги предоставляют очень многие банковские учреждения, а потому с поиском банка проблем не должно возникнуть. Однако и у казалось бы на первый взгляд такого выгодного вида сотрудничества есть свои минусы, к которым относят:

- Многоэтапное документальное оформление сделки – довольно длительное и муторное.

- Необходимость оплаты банковской комиссии.

- Лица, которые впервые используют аккредитив, могут запутаться при оформлении документов.

Кроме того, достаточно длительным будет и перевод средств, поскольку нужно оформить массу документов.

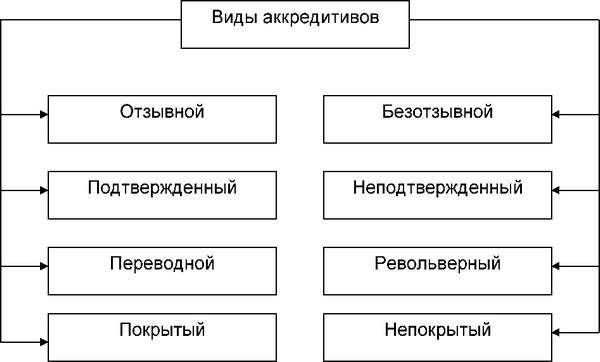

Какие виды аккредитивов бывают?

Давайте рассмотрим, какими могут быть аккредитивы. Они разделяются на такие виды, как:

Отзывной, когда больше преимуществ у отправителя средств. Так, например, он может аннулировать счет в любое время, просто написав заявление. Вот поставщик не получит никаких гарантий.

- Безотзывной. В данном случае аннулировать счет не получится, зато поставщик получает гарантии, что получит средства после предоставления документов.

- Подтвержденный. В данном случае самой «слабой» стороной оказывается банк, поскольку деньги придется вернуть поставщику в любом случае, даже если счет пустой. Правда, этот вариант довольно невыгоден, поскольку отличается внушительным размером комиссии.

- Покрытый. Средства будут переведены из одного банковского учреждения в другое в течением установленного срока.

- Непокрытый. В этом случае деньги будут единовременно списаны со счета.

- Резервный. Поставщик в этом случае защищен на 100 %, а вот банк – нет. Финансовому учреждению необходимо предоставить стороне обязательства по выдаче средств даже в том случае, если стороны не соблюдали пункты договора.

- Револьверный. Лучше всего использовать этот вид аккредитива в операциях, которые предполагает фиксированный график выплат. Банковский счет будет пополниться до момента полного погашения оговоренный в договоре суммы.

- Циркулярный вид аккредитива, когда поставщик получить средства за поставленный товар у всех корреспондентов банка.

В России самым распространённым видом является безотзывный аккредитив, поскольку позволит защитить все стороны сделки.

Договор по аккредитиву – правила составления

При составлении договора очень важно, чтобы в документе были следующие пункты:

- Название банка, паспортные данные поставщика и покупателя.

- Сумма выплат.

- Должна быть указана аккредитивная форма расчета.

- Варианты извещения участников сделки.

- Срок действия договора – в течение этого времени должны быть исполнены условия соглашения.

- Ответственность сторон, которая может последовать при невыполнении условий договора.

Правда, мы указали лишь стандартные пункты, которые обязательно должны быть в договоре. Дополнительно могут быть прописаны иные условия. К примеру, можно прописать возможность получения не полного платежа, а долевых выплат .При этом аккредитив может быть оформлен как на физлицо, так и на компанию .

Если будет использоваться аккредитивная форма расчёта, в документе обязательно указывают:

- Наименование банка-эмитента.

- Название банковского учреждения, который обслуживание получателя средств.

- Наименование получателя.

- Общая сумма.

- Применяемый вид аккредитива.

- Вариант извещения об открытии аккредитива.

- Сроки действия, требования к оформлению документов.

- Ответственность.

- Условия оплаты.

Кроме того, в документ можно включить и иные условия, которые касаются порядка расчетов – например, частичные платежи. Платежи должны быть произведены в безналичном порядке – со света покупателя перечисляется определенная сумма на счет получателя.

Важно помнить – в случае нарушения при исполнении данной формы расчетов, несут ответственность банковские учреждения. Потому так важно верно оформлять все документы, чтобы не было проблем при перечислении средств.

Давайте подробно изучим, для чего нам понадобится аккредитив при покупке недвижимости.

В этом материале подробно рассмотрен банковский аккредитив и его основные нюансы.

Чтобы правильно составить объявление о взносе наличными, изучите эту статью.

Существующие формы расчетов – что нужно знать?

Как мы уже говорили, формы расчетов по аккредитиву определяются законодательством РФ. Все расчеты должны проводиться на специальных бланках с учетом следующих стандартов:

- Форма 0401063 для написания заявки на аккредитив.

- По форме 0401061составляется требование по платежам

При этом все расчеты обязательно должны отражаться в бухгалтерской документации на следующих счетах:

- Принято к исполнению – счет 9802 А.

- Расчеты отражаются на счете 2602 П.

- Гарантии участников – счет 9020 А.

- Комиссионные расходы отражаются по счету 7100 А.

Если обращаетесь за банковскими гарантиями при расчетах, очень важно не только верно открыть счет и соблюдать все правила составления документов, но и верно отражать операции в бухучете, поскольку со сделок «по безналу» также платятся налоги.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Отзывной, когда больше преимуществ у отправителя средств. Так, например, он может аннулировать счет в любое время, просто написав заявление. Вот поставщик не получит никаких гарантий.

Отзывной, когда больше преимуществ у отправителя средств. Так, например, он может аннулировать счет в любое время, просто написав заявление. Вот поставщик не получит никаких гарантий.