нет комментариев

нет комментариев

Выплата дивидендов учредителям ООО и АО в 2020 году

Для того чтобы в 2020 году правильно выплатить дивиденды учредителям или акционерам таких организаций, как ООО, публичные/непубличные АО, бухгалтер и руководитель компании должны знать, как грамотно осуществить данный процесс, документально оформить и отразить в бух. учете. Поэтому в статье мы пошагово рассмотрим процедуру распределения свободной прибыли между собственниками общества и акцентируем внимание на ее самых важных моментах.

Руководство для бухгалтера по выплате

Дивиденды – это та прибыль ООО/АО, которая может быть распределена между совладельцами бизнеса. Традиционно это держатели акций или организаторы ООО. С вопросом их выдачи обычно сталкиваются те юр. лица, которые достигли хороших финансовых показателей в своей коммерческой деятельности.

Рассмотрим основные этапы процесса выдачи дивидендов хозяевам ООО/АО.

Определение величины чистой прибыли юр. лица

В качестве основы для вычисления значений сумм дивидендов соучредителей выступают чистые доходы организации, которые остаются в распоряжении общества после покрытия налоговых обязательств. Для того чтобы в дальнейшем не возникли споры с ИФНС, все доходы компании должны реально отражаться в ее бух. отчетности, а определяться по законодательно закрепленным правилам бух. учета.

Важно понимать, что не всегда учредители организации принимают решение о разделении прибыли между собой и не всегда имеют на это право. В законодательных актах об ООО под номером 14 от 8 февраля 1998 года и об АО под номером 208 от 26 декабря 1995 года обозначены следующие случаи, когда дивиденды не назначаются:

- не выполнена полная оплата уставного бюджета ООО/АО;

- организация признана несостоятельной/банкротом;

- значение чистых активов ООО/АО менее уставного и резервного бюджетов (или будет таковым в результате выдачи дивидендов) и пр.

Чтобы избежать возможных претензий от ИФНС, на дату принятия решения о разделении излишних доходов рекомендуется оформить документ, удостоверяющий то, что для выдачи дивидендов нет препятствий.

Подготовка решения о начислении сумм дивидендов

Соучредители компании вправе решать вопрос о выдаче прибыли:

- каждые три месяца;

- каждые шесть месяцев;

- однократно.

При этом следует учитывать то, что произвести финальный расчет дохода фирмы можно только тогда, когда финансовый год окончится. Итоговые показатели деятельности фирмы за отчетный период подлежат утверждению на собрании ее совладельцев. После того как будут озвучены итоги работы компании, при необходимости производится обсуждение вопроса о назначении дивидендов за отработанный год.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

В 2020 году такие собрания нужно провести в следующие сроки:

- для ООО – с 01.03.2019 по 30.04.2019;

- для АО – с 01.03.2019 по 30.06.2019.

На собрании соучредителей решается:

- будут ли выплачиваться суммы дивидендов;

- какая доля прибыли общества будет направлена на выплату доходов хозяев бизнеса;

- как будет разделен чистый доход между совладельцами;

- когда будут произведены выплаты.

Для разделения части свободной прибыли компании подготавливаются такие бумаги, как:

- единоличное решение учредителя о начислении дивидендов;

- протокол собрания членов ООО и решение о выделении части прибыли в качестве дивидендов;

- протокол собрания членов АО и решение о выделении части прибыли в качестве дивидендов;

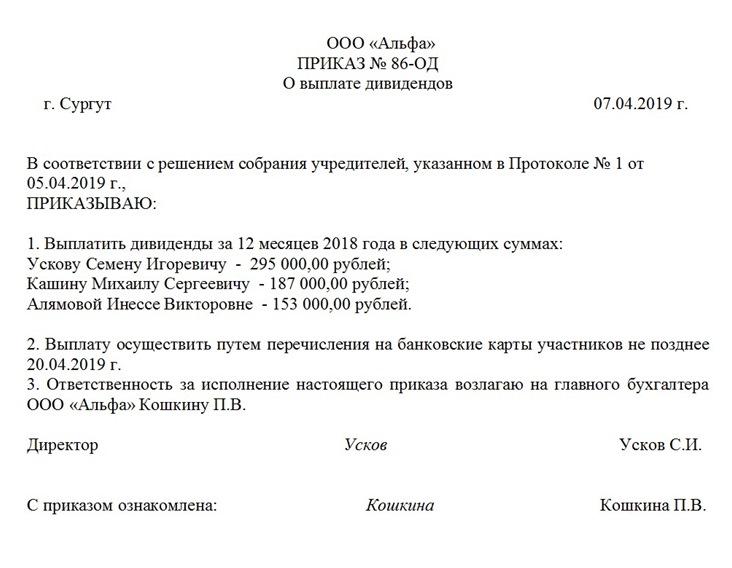

- приказ о начислении и выдаче части прибыли в качестве дивидендов.

Распределение дивидендов между совладельцами компании

На данном шаге важно правильно распределить свободную прибыль общества. Справедливым считается то разделение доходов компании, которое отталкивается от доли каждого собственника в уставном фонде ООО/АО. Для определения суммы дивидендов отдельного учредителя нужно величину свободной прибыли (или той ее части, которую решено разделить) умножить на долю совладельца в уставном бюджете.

Если в организации будет решено разделить прибыль не соразмерно участию соучредителей в уставном фонде, то тогда ООО/АО ожидает спор с ИФНС. Это объясняется тем, что в статье под номером 43 российского Налогового кодекса прописано, что дивидендом считается тот доход, который начисляется соразмерно доле совладельца в уставном бюджете фирмы. Таким образом, та часть дохода, которая превышает расчетное значение дивидендов по пропорциональной схеме, облагается большим налогом.

Удержание суммы налога

Компании, работающие по «упрощенке», не освобождаются от обязанности по уплате налога на доходы. Если получателем выступает физ. лицо, то дивиденды облагаются НДФЛ, а юр. лицо – налогом на прибыль. Значения налоговых сборов:

| Плательщик | Тип налога | Значение, процентов |

|---|---|---|

| Физ. лица, выступающие налоговыми резидентами | НДФЛ | 13 |

| Физ. лица, не выступающие налоговыми резидентами | НДФЛ | 15 |

| Отечественные фирмы | Налог на прибыль | 13 |

| Зарубежные фирмы | Налог на прибыль | 15 |

| Российская фирма, владеющая не менее 365 дней долей, которая составляет не менее половины уставного бюджета фирмы — ресурса выплаты. | Налог на прибыль | 0 |

Выяснив ставку налога, далее нужно определить, как правильно рассчитать дивиденды в ООО. Для удержания НДФЛ в 13/15 процентов с заработка соучредителя организации потребуется умножить величину выплаты на значение налога.

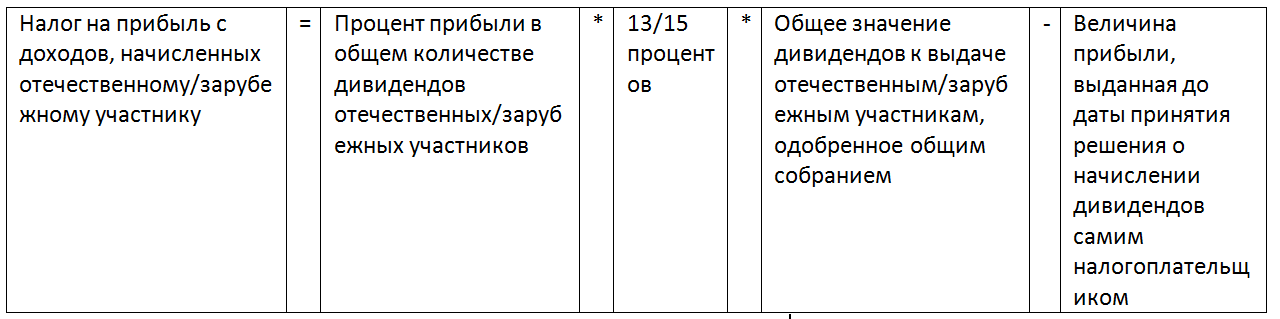

В ситуации, когда юр. лицо само получало дивиденды в прошлом/текущем году, применяется следующая схема вычисления:

Выдача прибыли, уплата налогов и сдача отчетности

После того, как будет официально решено распределить доход, он должен быть выдан не позднее шестидесяти дней. Точные сроки выплаты прописываются в уставе фирмы или документально оформленном решении соучредителей. Налоговое законодательство предусматривает перечисление удержанного налога на доход в гос. бюджет в день выдачи дивидендов совладельцам общества или на следующий за ним (рабочий). При этом НДФЛ нужно погасить не позднее даты получения соучредителями суммы дивидендов в финансово-кредитном учреждении или даты перевода денег на счет физ. лица. С величины распределенного дохода не отчисляются взносы в страховые фонды.

По итогам выплаты дивидендов учредителям, являющимся физ. лицами, подготавливается отчет в виде справки 2-НДФЛ. Она формируется и сдается не позже первого апреля того года, который идет за периодом выдачи свободной прибыли собственникам общества. О величине выданных сумм доходов юр. лицам создается декларация по налогу на прибыль. Данный документ должен включать заглавный лист, подпункт 1.3 и лист №3. Он подготавливается и сдается не позже 28-ого марта того года, который идет за периодом выдачи доходов.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Разобравшись в том, как начисляются и выплачиваются дивиденды в ООО/АО, перейдем к рассмотрению вопросов, которые связаны с бух. учетом и отчетностью.

Как хозяева фирмы могут распорядиться ее прибылью

Список ключевых бух. проводок для начисления дивидендов и распоряжения прибылью бизнеса представлен ниже в таблице:

| Хозяйственные операции | Комментарий | Проводки |

|---|---|---|

| Создание/пополнение резервного бюджета | В законе об АО прописана обязанность таких обществ по формированию резервного бюджета. При этом ООО могут самостоятельно принимать решение о выделении такого резерва. | Д 84 (со субсчетом «Нераспред. прибыль отчет. года») / К 82 |

| Компенсация убытков (их доли) за счет прибыли фирмы | Погашение убытков из прибыли рационально тогда, когда ведется учет по 84 счету. В другом случае прибыль компании должна погашать убытки в автоматическом режиме. | Д 84 (со субсчетом «Нераспред. прибыль отчет. года») / К 84 (со субсчетом «Непокрытый убыток прошлых лет») |

| Начисление премии персоналу за счет оставшегося дохода фирмы | Данный вариант распоряжения прибылью компании утверждается ее учредителями. Обычно такие выплаты производятся разово, а не регулярно. |

|

| Пополнение уставного бюджета | Обычно рост уставного фонда производится для получения доступа к осуществлению некоторых видов деятельности (к примеру, уставный бюджет охранного предприятия не может быть меньше ста тысяч рублей). | Д 84 (со субсчетом субсчет «Нераспред. прибыль отчет. года») / К 80

Данную операцию можно провести только после того, как совладельцы фирмы решат увеличить уставный бюджет и будут внесены коррективы в ЕГРЮЛ. |

| Покупка имущества | Приобретение помещений, зданий и т.п. должно быть согласовано с учредителями общества. | Д 84 (со субсчетом «Нераспред. прибыль отчет. года») / К 84 (со субсчетом «Нераспред. прибыль отчет. года, для распределения»);

Д 84 (со субсчетом «Нераспред. прибыль отчет. года, для распределения») / К 84 (со субсчетом «Использование нераспред. прибыли отчет. года») |

| Произведено перечисление дивидендов соучредителю, который не является сотрудником фирмы | — | Д 75 (со субсчетом «Расч. по выплате доходов») / К 51 |

| Произведено перечисление дивидендов соучредителю, который является сотрудником фирмы | — | Д 70 (со субсчетом «Расч. по выплате доходов») / К 51 |

| Удержание НДФЛ с доходов физ. лица | — | Д 75/70 (со субсчетом «Расч. по выплате доходов») / К 68 (со субсчетом «Расч. по НДФЛ») |

| Удержание налога на прибыль с дивидендов юр. лица | — | Д 75 (со субсчетом «Расч. по выплате доходов») / К 68 (со субсчетом «Расч. по налогу на прибыль») |

| Оплата налога на прибыль | — | Д 68 (со субсчетом «Расч. по налогу на прибыль») / К 51 |

| Оплата НДФЛ | — | Д 68 (со субсчетом «Расч. по НДФЛ») / К 51 |

| Начислены штрафные санкции за нарушение временного периода по выплате дивидендов | — | Д 91 (со субсчетом «Прочие расходы») / К 76 (со субсчетом «Расч. по претензиям») |

| Дивиденды, оставшиеся невостребованными, восстановлены в роли суммы нераспред. прибыли | — | Д 75/70 (со субсчетом «Расч. по выплате доходов») / К 84 (со субсчетом «Нераспределенная прибыль отчетного года») |

Документальное оформление

Ранее мы уже говорили о том, что ООО сдают специальную справку (2-НДФЛ), в которой отчитываются за соучредителей, получивших доход. Декларация же подается в том случае, если налоговым агентом выступает фирма, уставный бюджет которой сформирован из акций. Поэтому, при получении физ. лицами доходов от АО компания обязана сдать по выданным дивидендам отчет в форме декларации по налогу на прибыль. В документе заполняется заглавный лист, страница №3 (раздел «А») и приложение №2 (для каждого физ. лица, получившего доход). При отправлении части прибыли организации в пользу иностранного юр. лица, в ИФНС подаются сведения о выплаченных дивидендов и суммах начисленных налогов.

Особенности процесса получения дивидендов за прошедшие годы

Совладельцы ООО/АО могут претендовать на получение дивидендов за счет нераспределенной прибыли прошлых лет в том случае, если:

- было принято решение о выдаче свободного дохода соучредителям компании, но по каким-либо причинам адресату не была выдана/перечислена полагающаяся ему доля;

- владельцы фирмы не получили дивиденды в положенный срок;

- не окончен период исковой давности (он равен трем годам, отсчет ведется с последнего дня того периода, когда должны были быть выплачены полагающиеся суммы; в уставе общества данный срок может быть растянут до пяти лет).

Отражение дивидендов в бухгалтерском балансе

Избыток прибыли располагается в третьем разделе баланса, для данного вида пассива отведена строчка 1370. Сумма излишней прибыли определяется после окончания отчетного года, к ее значению прибавляется накопленный доход за предыдущие периоды и вычитаются начисленные дивиденды. Распределенная между совладельцами прибыль указывается в третьем разделе формы №1 только тогда, когда дивиденды начислены и выплачиваются постепенно (например, ежеквартально). Их промежуточные суммы записываются в специально добавленных строках (к примеру, 1371, 1372, 1373 и т.д.).

Согласно Положению по бух. учету, те фирмы, которые объявили о выдаче годовых дивидендах во временной отрезок между датой отчета и днем принятия годовых отчетных форм, должны подготовить записку с пояснениями к бух. балансу. В ней следует дать сведения о начисленных доходах совладельцам бизнеса.

Видео

В видеоматериале рассказывается о том, как произвести операции расчета и выплаты дивидендов в ООО, если собственником фирмы является один человек.