нет комментариев

нет комментариев

В каких случаях применяется ставка НДС 10% — Перечень товаров

Ставка НДС 10% применяется в случае реализации медицинских, детских и продовольственных товаров, а также печатной и книжной продукции, но только если ее издание происходит периодически (пункт 2 статья 164 НК РФ). Это послабление позволяет уменьшить нагрузку как на потребителей, так и на производителей такой продукции.

Услуги по воздушной перевозке внутри страны также облагаются НДС по ставке 10%. Однако если пунктом назначения или отправления является Республика Крым, Калининградская область или Дальневосточный федеральный округ, то ставка вообще равна нулю. Чтобы выяснить, можно ли применить ставку НДС 10% к той или иной продукции, необходимо определить ее код (ОКПД 2) и поискать его в перечне товаров, облагаемых пониженной налоговой ставкой.

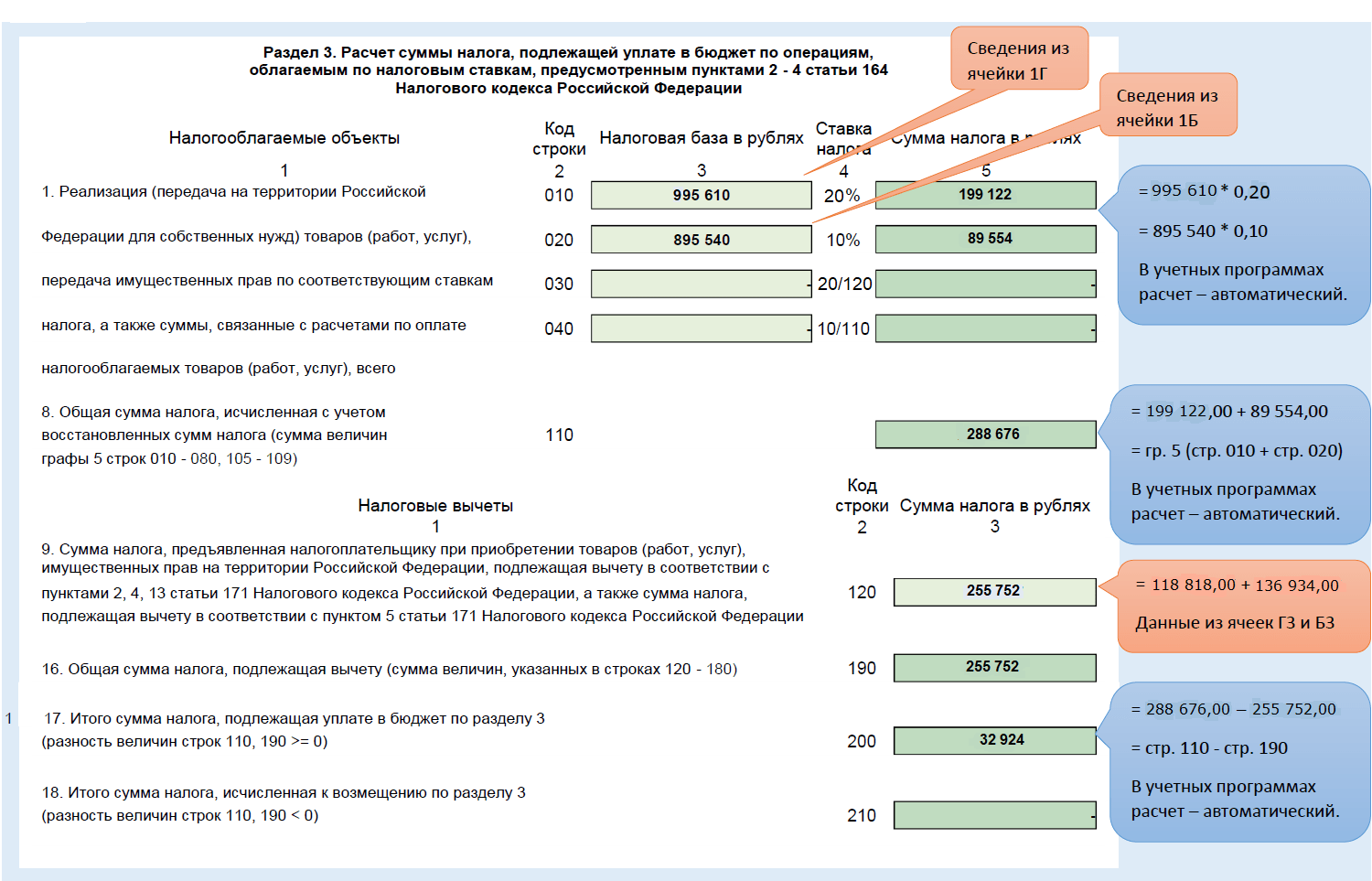

В декларации по НДС суммы, полученные в результате деятельности, облагаемой налогом на добавочную стоимость по ставке 10%, указываются в разделе 3. Собственно говоря, здесь же указываются соответствующие суммы и для ставки 20%. А вот сведения по деятельности, которая не облагается НДС, должны быть внесены в раздел 7, наряду с операциями по предоставлению займов (код 1010292).

Продукты питания

Ставка 10% предусмотрена по следующим видам:

- живые птица и скот (буйволы, зебры, телята, яки, пони, ослы, верблюды, овцы, куры, индейки, гуси, кролики, олени, перепелки и т.д.);

- мясо и мясопродукты за исключением деликатесов (говядина, свинина, свиной жир, сосиски, колбасы, холодцы, консервы и т.д.);

- молочные продукты за исключением ягодного и фруктового мороженного (молоко, сливки, топленое масло, сыры, творог, сметана и т.д.);

- яйца и яйцепродукты;

- растительные масла (кукурузное, рафинированное и т.д.);

- маргарин, кулинарные и кондитерские жиры;

- сахар;

- соль;

- злаки и крупы (пшеница, рожь, овес, бобы, фасоль, комбикорм и т.д.);

- хлебобулочная продукция;

- мука (ржаная, гречневая, соевая и т.д.);

- макароны;

- живая рыба;

- морепродукты и изделия из них (креветки, водоросли, моллюски, рыбные консервы и т.д.);

- детское и диабетическое питание;

- овощи (картофель, капуста, огурцы, баклажаны и т.д.).

Товары для детей

Следующие виды детских товаров предусматривают 10% НДС:

- верхняя одежда (куртки, пальто, спортивные костюмы, джемперы и т.д.);

- нательное белье (блузки, футболки, майки, кальсоны, пижамы и т.д.);

- аксессуары (перчатки, головные уборы, рукавицы и т.д.);

- чулочно-носочные изделия и обувь;

- постельное белье, матрасы, пеленки и подгузники;

- одежда для новорожденных;

- деревянные кроватки;

- детские коляски;

- школьные принадлежности (тетради, альбомы для рисования, дневники, пеналы и т.д.);

- игрушки (куклы, головоломки, игрушечные музыкальные инструменты и т.д.).

Медицинская продукция

Включает в себя:

- лекарственные средства и препараты (включая те, что изготовлены аптечными организациями), фармацевтические субстанции, использующиеся в клинических исследованиях;

- медицинские изделия (марли, бинты, бумага для медицинских аппаратов, ампулы и т.д.).

Протезно-ортопедические изделия и материалы для их изготовления, технические средства, используемые для профилактики и реабилитации инвалидов, а также корректирующие очки и линзы, имеют ставку НДС 0%. Для снижения налога на добавочную стоимость вышеуказанной медицинской продукции необходимо предоставить ФНС соответствующее регистрационное удостоверение.

Книги и печатные издания

Как уже упоминалось выше, НДС в 10% распространяется только на книги и печатные издания (образовательная, культурная и научная тематика) с постоянным тиражированием. Для соблюдения данного условия такая продукция должна иметь постоянное название и выходить хотя бы раз в год. Стоит отметить, что печатные издания, содержащие эротический и рекламный характер (более 45% от общего объема информации), облагаются НДС по обычной ставке 20%.

Изменения в 2019 году

В 2019 году в перечень товаров, облагаемых НДС по ставке 10 процентов, были внесены некоторые изменения (вступают в силу с 9 февраля, 1 марта, 1 апреля). Например, к основному списку продуктов было добавлено рыбное филе, мясо и фарш, как в свежем, так и в охлажденном виде (с 9 февраля).

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Продовольственные товары:

- племенные виды живых скота и птицы подлежат налогообложению по ставке в 20% (с 1 апреля);

- жиры и масла животного и растительного происхождения не обязательно должны предназначаться для пищевых целей (с 1 апреля);

- грызуны и рептилии включены в список животных, исключающихся из состава потребителей вареных кормов (с 1 апреля);

- пищевой лед теперь не относится к товарам с налоговой ставкой 10% (с 1 апреля);

- инкубационные яйца добавлены в список товаров с НДС 10% (с 1 апреля);

- бульоны и супы, приготовленные на мясной основе, подвергаются более строгим критериям, по которым их можно отнести к продуктам с налоговой ставкой 10%. Так, к этой категории продовольственных товаров теперь не относятся все не содержащие мяса супы (с 1 апреля);

- изменен перечень продуктов для кормления животных, а декоративные грызуны исключены из списка потребителей таких продуктов (с 1 апреля);

- уточнены коды для овощей, в частности для репчатого лука (с 1 апреля).

Товары для детей (с 1 апреля 2019 г.):

- расширен список трикотажных изделий, которые подлежат налогообложению по ставке 10%;

- чулочно-носочные изделия теперь привязываются к росту ребенка;

- к аксессуарам добавлены варежки;

- одеяла, постельное белье, кровати и матрасы теперь имеют ограниченный размер, согласно которого они попадают в список товаров с налоговой ставкой 10%;

- добавлена обувь с верхом из резины;

- добавлены кровати-манежи и люльки;

- коляски попадают в перечень товаров с налоговой ставкой 10%, только если они не выходят за рамки заводской комплектации;

- добавлены квадроциклы и другие подобные изделия;

- уточнены коды для подгузников и кукол с человеческим внешним видом;

- помимо пластилина, в перечень товаров теперь входят и другие материалы для лепки, включая принадлежности, входящие в комплект таких товаров.